2017年新能源乘用车市场可谓是政策大年,补贴资金清算调整,新能源车贷款比例提升,双积分管理办法出台,制定燃油退出时间表,以及前不久爆出的新能源免购置税延续通知等,我们不难发现,政策的力度在逐渐加强,并且非常明确地在向新能源汽车倾斜。2017年新能源市场,究竟经历了怎么样的风风雨雨?

据威尔森监测,2017全年新能源乘用车零售量达55.4万辆,较2016年同期增长71.0%,其中,12月表现最为亮眼,单月销量就达到了19.6万辆,同比巨幅增长122.1%。

纵观2017年新能源乘用车市场销量走势,“前低中稳后高”的季节性特征明显。2017年初受目录重审、新补贴政策延迟下发影响,终端消费被抑制,销量表现较为低迷。而随着地方政策的逐一确定,各大车企和经销商结束观望态度,开始积极上新铺路,终端销量得以释放,并呈现稳步上升的态势。到了年末,网传2018年补贴将会分级制定,根据续航里程及电池能量密度进行划分,部分车型,尤其是小微型车,补贴额度将会在20%退坡基础上再退,受此因素推动,第四季度锂电装机量创新高,延续2016年的“抢装潮”,市场销量再走高,宏观政策效果显而易见。

当然,2017年的市场、政策及行业环境与2016年是截然不同的。2016年年初,骗补事件爆发,导致全年市场基调偏向整顿与规范,到了2017年,骗补带来的影响基本被市场消化,更多有利于行业健康发展、提高企业竞争力的文件逐一下发,政策红利初步显现。

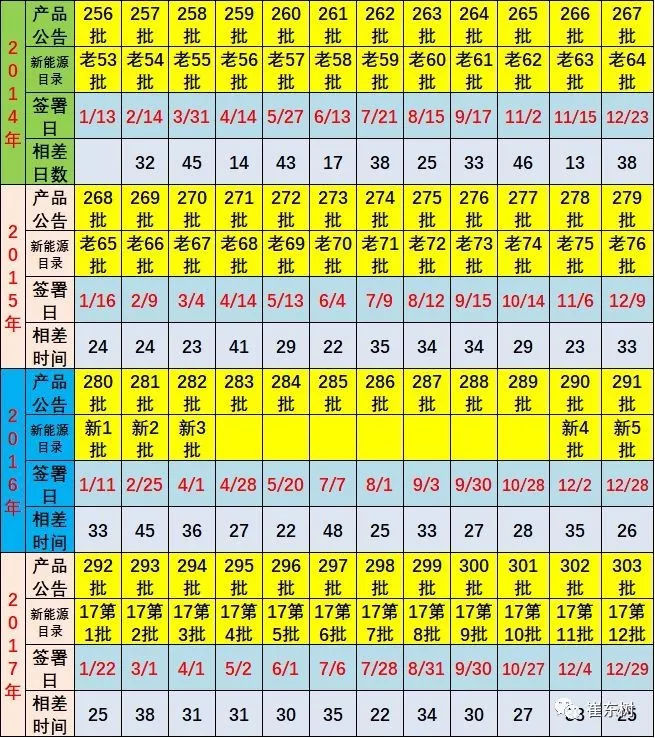

(图片来源公众号“崔东树”)

对比2016和2017年的备案目录发布时间可以发现,2016年4月后,备案目录全面断档,导致2016年中期市场消费后继不足,环比表现有涨有跌,销量在2016年底4-5批目录发布后才得到释放。而2017年,平均30天就有相应的备案目录出台,目录延续性相较于2016年更好。同时,我们也可以看到2017年新品上市数量和速度均在提升,根据威尔森监测,2017年主流企业新能源新车数量达54款,相比2016年的22款多了一倍有余。

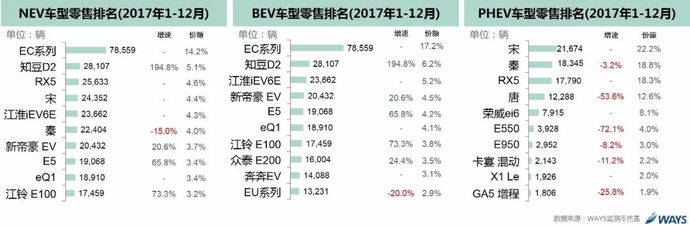

从车型销量角度看,2017年新能源畅销车型TOP10排行榜中,除RX5、宋、秦采取“两条腿走路”,既有插电混动又有纯电动外,其余均为纯电动车型。

纯电动一直是政策主导的方向,不管是从补贴金额还是积分制度上来看,国家都给予了其插电混动所没有的大力扶持。在产业链扶持政策上,也出台了一系列从中游零部件到下游配套设施上的规范准则与指导意见。政策对于燃料类型的优先级直接影响了市面上产品的种类以及消费者可选择的范围。鉴于2017年国家补贴政策纯电动均值高于插电混动,车企在产品选择上更倾向于生产纯电动车型,在此基础上,据威尔森监测,纯电动车型2017年累计销量达到45.7万辆,同比增长82.2%,占新能源乘用车总销量的82%。畅销排行榜中,纯电动产品EC系列、知豆D2、江淮iEV6E也牢牢占据了销量前三甲,可见政策对于市场燃料结构的决定性影响。

插电混动市场方面,据威尔森监测,2017年共销售9.7万辆,同比增长32.7%,仅占新能源市场的18%。虽然有荣威eRX5、秦PHEV、宋DM等销量破万车型,但市场集中度较大,其余车型年销量只有几千辆乃至几十辆。但这也并不意味着插电混动车型没有前景。部分地区,如上海,2017年给予符合一定条件的插电混动车型额外补助,当地的燃料结构也以插电混动为主。同时,插电混动虽然在政策上没有纯电动那么备受“照顾”,但由于其研发投入较小,整车平台可以与传统车共用,成本相对可控,同时,产品上线时间较短,消费者接受程度较高,成为传统车企,尤其合资品牌应对2020年双积分大考的选择之一。

从车型价格和细分市场角度看,2017年畅销新能源车基本为低价小微型车。

一方面,威尔森认为这是消费者对新能源车型的低价位诉求造成的。我们可以发现,前十排行榜上有名的纯电动车型,扣除补贴后终端成交价格基本在10万元以下,没有超过15万元的。经消费者访谈,许多限牌城市的车主是在拿不到燃油车号牌和指标的情况下继而转向低价位新能源车代步,以应付短途出行,如上下班的需求。但实际上,大多这样的车主会继续拍牌摇号,等待中签去购置传统燃油车。

另一方面,威尔森认为在目前电池技术、制造成本短期内难有重大突破的情况下,各大车企在产品规划上显得相对谨慎,小微型车生产成本相较更低,更适合试水探路。同时,大多传统车企由于政策倒逼,新能源车型产量必须达到一定比例,但下游消费市场尚未成熟,生产出的新能源车型销往何处也成了其担忧的问题之一。部分厂商便纷纷开拓To B渠道,进军共享或网约车市场,如吉利推出曹操专车,上汽建立环球车享,北汽新能源布局轻享出行等。销量榜上有名的车型,如北汽EC系列、知豆D2、奇瑞eQ等,都是租赁的热门款型,单位用户均贡献了50%以上的销量。

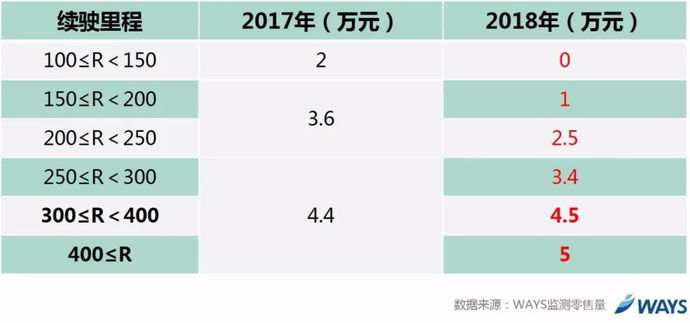

那么是否生产小微型车就是企业的新能源生存发展之道呢?这就不得不提到新能源汽车的盈利模式。目前新能源生产企业的收入一部分来源于售车所得,另一部分来源于政府补贴。政府补贴虽然在逐步减少,但依然占据着举足轻重的地位,前阵子,江淮发布了2017财报,销售新能源汽车所获的补贴加起来比售车收入还多11亿元。由于部分新能源生产商收入暂时还需补贴支撑,小微型产品在未来是否能保持热销并带来稳定的补贴收入还有待商榷。就目前市场上流传的2018年补贴调整方案来看,续航里程低的电动车补贴将大幅缩水。

相比2017年纯电动乘用车补贴方案,2018年方案对续航里程的划分档次由3档增加为5档,最低档补贴金额由2万元/辆降低为1万元/辆,并且最低续航里程要求由2017年的100公里调整为150公里。电池系统的最低能量密度要求由2017年的90Wh/kg调整为105Wh/kg,并且根据不同的能量密度将补贴金额乘以不同的补贴调整系数(分三档0.5、1、1.1)。

能耗(百公里耗电)的规定与2017年完全不同。能耗须高于2017年现行政策的10%。如果达到高于10%的标准,则根据不同的档次将补贴金额乘以不同的补贴调整系数(分三档0.5、1、1.1)。

若确认颁布,中短期来看,生产企业势必会承压前行,过于依赖补贴的企业将会面临巨大资金压力,造车新势力也将迎来产品验证,传统车企在新能源产品上的研发投入将大大增加。而长期来看,行业优胜劣汰将加速进行,只有真正能掌握技术、熟悉市场、研发出有口皆碑新能源产品的企业才有望脱颖而出。

总结2017年,新能源汽车市场经历了补贴风格切换、关键政策出台等风风雨雨,自主与非自主品牌在行业骤变面前纷纷携手共进,投资建厂、研发消息频出。2018年,将是承压的一年,也是蛰伏的一年。上游关键电池材料难有松动,中游零部件规模化效应将显,下游整车制造积极布局新能源,行业将迎来骤变,竞争与协作同在,机遇与挑战并存。

威尔森新能源业务体系↓↓↓

本文作者系广州威尔森信息科技有限公司屠静瑾,转载或引用请注明出处;更多汽车行业研究,请查询威尔森微信公众号:威尔森汽车数据咨询(ways-data)

粤公网安备 44010602000157号

粤公网安备 44010602000157号